Starte enkeltpersonforetak – Hvordan starte eget firma? (2026)

Har du en drøm om å starte eget firma? Her forklarer vi hvordan du kan starte og drive ditt helt eget enkeltpersonforetak i 2026.

Har du en drøm om å starte eget firma? Her forklarer vi hvordan du kan starte og drive ditt helt eget enkeltpersonforetak i 2026.

Starte eget firma

Kribler det i magen av tanken på å starte eget firma? Kanskje har du en skikkelig god idé som holder deg oppe om natta, eller en hobby som du har begynt å tjene penger på og som du endelig vil satse på.

Det er nok mange som deg, som går med en gründer i magen, men ikke helt vet hvor de skal starte. Som drømmer om å styre dagene sine selv og jobbe med noe de virkelig brenner for, men ikke har turt å ta steget. Vi er her for å fortelle deg at det å starte en bedrift er enklere enn du tror. Klart det kan kreve litt guts, men det betyr ikke at du ikke kan få det til hvis du vil. Som vår gode venn, Steve Jobs, en gang sa:

«The people who are crazy enough to think they can change the world are the ones who do.»

Steve Jobs

Har du troen på deg selv, kan du få til det aller meste. Bare se på italienske Fabrizio Maranini som startet sin egen iskrembutikk i Hardanger, eller Ánne Márjá Guttorm Graven som har vunnet priser for jobben hun gjør for å løfte det samiske språket. Det finnes flust av suksesshistorier, og det er ingenting i veien for at du kan bli en av dem.

Det er egentlig ikke så skummelt eller farlig å starte sin egen bedrift, og i denne artikkelen vil vi vise deg nettopp det. Spesifikt hva du må tenke på når du starter et enkeltpersonforetak.

Vi vil være her og støtte deg gjennom både oppstart, din første faktura og hver eneste bokføring. Vi vil lære deg alt du trenger å vite om skatt og MVA, ja, til og med hva du må tenke på når du skal gi den nye bedriften ditt et navn.

Hopp i det! Dette kommer til å gå så fint, så.

Enkeltpersonforetak: Hvordan starte egen bedrift?

For å registrere enkeltpersonforetak trenger du bare:

- et bedriftsnavn som inneholder etternavnet ditt

- en beskrivelse av varene eller tjenestene du skal selge

- norsk personnummer eller D-nummer

- adressen du skal registrere bedriften på

I denne videoen viser vi hvordan starte firma som enkeltpersonforetak:

På Enkeltpersonforetak.no får du gratis hjelp til å starte opp det nye firmaet ditt. Vi har laget et enkelt skjema som gjør det lekende lett å komme i gang.

Hva er enkeltpersonforetak?

Enkeltpersonforetak (ENK) er en av de mest vanlige bedriftstypene i Norge; mer enn halvparten av de som startet egen bedrift i 2023 valgte å starte ENK. Det skyldes nok i stor grad at det er så enkelt å opprette enkeltpersonforetak.

Det stilles ikke egne lovkrav til enkeltpersonforetak slik som for aksjeselskap: du kan altså starte eget firma uten egenkapital, styre eller stiftelsesdokumenter og som regel trenger du ikke å levere årsregnskap.

Enkeltpersonforetak egner seg også bra for deg som vil være gründer på si, for eksempel om du skal starte egen bedrift ved siden av fast jobb.

Du kan også starte ENK om du er student – kanskje du studerer noe du kan tjene penger på eller du har en nyttig hobby?

Dette er 8 tips til deg som vil starte bedrift som student.

Enkeltpersonforetak het enkeltmannsforetak frem til 2004, når det ble bestemt å bytte til det mer kjønnsnøytrale begrepet enkeltpersonforetak. Det forkortes gjerne til ENK.

Fordeler med å starte enkeltpersonforetak

Det er mange fordeler med å velge enkeltpersonforetak når du skal starte bedrift:

- Lett å starte: Du blir selvstendig næringsdrivende uten stiftelsesdokumenter og styre. Det er heller ikke krav om at du oppretter en egen bankkonto.

- 100 prosent styrt av deg, du bruker overskuddet slik du ønsker.

- Du slipper generalforsamlinger, styremøter og andre ting som står i aksjeloven.

- Enkeltpersonforetak trenger som regel ikke å levere årsregnskap, og har som regel ikke revisjonsplikt.

- Du betaler ikke arbeidsgiveravgift på pengene du eller ektefellen din tar ut.

Flere fordeler med enkeltpersonforetak.

Ulemper med enkeltpersonforetak

I noen tilfeller kan det være lurt å velge en annen selskapsform når du skal starte firma. Dette er noen av ulempene med å starte enkeltpersonforetak:

- Du skatter på alt overskudd, selv om du ikke tar ut alt til personlig bruk. Pengene regnes sammen med annen inntekt, for eksempel lønnsinntekter, og det kan gi litt høyere satser.

- Mer personlig ansvar. Du kan risikere å miste personlige eiendeler og formue hvis bedriften din skylder penger.

- Enkeltpersonforetak er ikke egnet for store økonomiske investeringer.

- Det er høyere trygdeavgift på inntekt fra enkeltpersonforetak enn for lønnsinntekt.

- Siden du ikke er ansatt har du ikke krav på dagpenger, yrkesskadeforsikring, yrkesskadetrygd, pensjonsordning og redusert krav på sykepenger.

- Ingen minstefradrag, men du får skattefradrag for faktiske kostnader knyttet til driften.

Enkeltpersonforetak eller AS?

De to mest vanlige bedriftstypene i Norge er enkeltpersonforetak og aksjeselskap.

Tall fra SSB viser at nesten 98 prosent av gründerne som startet bedrift i 2023 valgte AS eller ENK, og de er nok de mest aktuelle bedriftstypene for deg også.

Enkeltpersonforetak: Når du har et enkeltpersonforetak regnes du ikke som eier, men som innehaver og leverer én skattemelding (selvangivelse) som dekker både deg og bedriften. Du er personlig ansvarlig for gjeld og andre forpliktelser, men det er få krav til administrasjon og rapportering.

Aksjeselskap: Aksjeselskap kan drives alene eller sammen med andre. Du eier alle eller deler av aksjene i selskapet, og bedriften regnes som en egen juridisk enhet. Som eier er du ikke personlig ansvar for gjeld, men det er flere krav til administrativt arbeid og rapportering. Du må følge aksjeloven.

Andre selskapsformer er ansvarlig selskap (ANS/DA), samvirkeforetak (SA), stiftelse og norsk avdeling av utenlandsk foretak (NUF).

Når du velger mellom å opprette enkeltpersonforetak eller aksjeselskap, bør du tenke på om du som gründer skal satse på å vokse og hva du forventer å tjene.

Hvis målet er å arbeide alene, med lav risiko, kan enkeltpersonforetak være en god løsning. Du trenger heller ingen aksjekapital for å starte enkeltpersonforetak.

Hvis du skal starte firma med mange ansatte, investere mye penger og satse på vekst, kan AS være bedre. Da må du ha 30 000 kroner i aksjekapital.

Les mer om AS på Starte-AS.no →.

Hva trenger jeg for å starte firma som ENK?

Det er få krav til å starte enkeltpersonforetak, som gjør at det er en type virksomhet som passer for de fleste som vil starte firma.

For å kunne registrere enkeltpersonforetak må du

- ha fylt 18 år

- være norsk statsborger eller utenlandsk statsborger med gyldig oppholdstillatelse

- ha norsk adresse å registrere bedriften på

Du må også drive med næringsvirksomhet. Skillet mellom hobby og næring kan være vanskelig å definere, men driver du hobbyvirksomhet har du ikke mulighet til å starte eget firma.

Slik skiller du mellom hobby og næringsvirksomhet.

Merk at du kan også kan starte ENK hvis du er over 15 år og har tillatelse fra foresatte/verge og fylkesmannen. Hvis det er tilfellet kan du ikke bruke enkeltpersonforetak.no, men må registrere deg via Altinn og legge ved tillatelsene.

Enkeltpersonforetak pris: Hva koster det å starte firma?

Fra 1. januar 2024 er det ikke lenger gratis å registrere enkeltpersonforetak i Norge. Det koster penger å få organisasjonsnummer, slik at du kan drive firma. Fakturaen for registrering blir sendt fra Brønnøysundregistrene. Se gjeldende priser.

Er du klar for å komme i gang? Med Enkeltpersonforetak.no kan du få en komplett oppstartspakke når du skal starte firma:

- Registrering av firmaet.

- Faktura- og regnskapssystem.

- Mobilapp for kvitteringer.

- Pluss enda flere nyttige tjenester.

Det koster ingenting ekstra å bruke Enkeltpersonforetak.no til å registrere virksomheten.

Behandlingstid: Hvor lang tid tar det å få godkjent selskapet?

Har du informasjonen klar tar det ikke mer enn noen minutter å fylle ut registreringsskjemaet på enkeltpersonforetak.no. Vi gjør ferdig registreringen i løpet av én virkedag.

Du får en e-post fra oss når registreringen er klar for godkjenning, og du fullfører med elektronisk signering i Altinn.

Brønnøysundregistrene vil så sende deg et organisasjonsnummer, behandlingstiden deres kan variere fra noen minutter til ti dager.

Sjekk oppdatert behandlingstid hos Brønnøysundregistrene.

Enkeltpersonforetak regler: Hva kan jeg kalle bedriften min?

Det er regler for hva du har lov å kalle et enkeltpersonforetak:

- Etternavnet ditt må være med.

- Det må inneholde minst tre bokstaver.

- Kan ikke inkludere en annen persons navn.

- Du kan ikke inkludere navn på land, fylke eller kommune.

- Du kan ikke fritt bruke begreper som bank, apotek, advokat og lignende.

- Det kan ikke være laget for å forvirre eller ergre.

Dette er navnereglene for enkeltpersonforetak.

Når du har funnet et navn bør du sjekke på navnesøk at navnet er ledig.

Du kan starte bedrift med samme navn som noen andre, så lenge de ikke er registrert i Foretaksregisteret. Er de det, må du ha skriftlig tillatelse.

Du kan bruke et markedsføringsnavn i den daglige driften, for eksempel på logo, skilt, domene, markedsføringsmateriale, sosiale medier og lignende. Da trenger du ikke å inkludere etternavnet ditt.

Du må ta med det offisielle navnet på alle forretningsdokumenter.

Du kan når som helst endre navnet til bedriften ved å sende inn Samordnet registermelding til Brønnøysundregistrene. Det er gratis så lenge bedriften din kun er registrert i Enhetsregisteret.

Enhetsregisteret og Foretaksregisteret

Når du registrerer et ENK blir det listet i Enhetsregisteret. Det er en oversikt over alle enheter i Norge.

I Enhetsregisteret får bedriften din et nisifret organisasjonsnummer som offentlige etater kan bruke til å hente ut informasjon om bedriften. Informasjonen i Enhetsregisteret er offentlig tilgjengelig, utenom personnummeret/D-nummeret ditt.

Å registrere bedriften i Enhetsregisteret beskytter ikke foretaksnavnet. Det vil si at andre foretak kan hete akkurat det samme som ditt, uten at de trenger din tillatelse.

Hvis du vil beskytte navnet må du registrere foretaket i Foretaksregisteret.

Foretaksregisteret er en oversikt over alle foretak i Norge, og inneholder økonomisk og rettslig informasjon.

Enkeltpersonforetak må ikke registreres i Foretaksregisteret, med mindre de driver som statsautorisert regnskapsfører eller statsautorisert revisor.

Du kan velge å registrere ENK i Foretaksregisteret selv om du ikke har registreringsplikt. Da får du en firmaattest som du kan vise til banker, investorer og lignende, og foretaksnavnet ditt blir vernet.

Hvis du vil starte firma med et foretaksnavn som allerede er registrert i Foretaksregisteret må du ha skriftlig tillatelse fra den bedriften.

Les mer om Enhetsregisteret og Foretaksregisteret.

Starte firma som utenlandsk statsborger

Du kan starte egen bedrift selv om du er utenlandsk statsborger. Da trenger du gyldig oppholdstillatelse (med mindre du er statsborger i et EU/EØS land), et D-nummer og en norsk forretningsadresse.

Du trenger ikke å bo i Norge så lenge du møter disse kravene for å starte firma.

Hvordan driver jeg enkeltpersonforetak?

Når du skal starte egen bedrift er det viktig å unngå disse vanlige fallgruvene.

Lurer du på ord og uttrykk? Vi har laget en ordliste for enkeltpersonforetak.

Beregn priser på varer og tjenester

Å finne en grei pris på varene eller tjenestene dine kalles å lage kalkyle. Du bør lage en kalkyle for hver vare eller tjeneste du selger.

Som regel er det enklest å ta varekostnad og plusse på det du ønsker i avanse for å finne prisen du bør ta.

Prisen må inkludere både faste og variable kostnader, i tillegg til det du ønsker å tjene på varen eller tjenesten.

Faste kostnader er, for eksempel, leie av lokaler, internettkostnader og strøm. Det er kostnader du vil ha uavhengig av hvor mange varer eller tjenester du leverer.

Variable kostnader er knyttet til selve produksjonen, slik som innkjøp av varer for videresalg, tiden du bruker eller transportkostnader hvis du må reise for å utføre en tjeneste.

Det er ikke uvanlig å ta en avanse på rundt 300 prosent.

Se også på hva konkurrentene tar for lignende varer og tjenester – legger du deg på et generelt prisnivå er det lettere å skaffe nye kunder og du har bedre mulighet for å gi rabatt senere.

Lurer du på hva som er grei timelønn? Regn det ut med timepriskalkulatoren.

Skal du føre timer for arbeidet du gjør? Timeregistreringstjenesten Timerabbit lar deg føre timer, ferie og fravær og prosjekt. Perfekt for deg som skal fakutere for timene du har arbeidet. Prøv tjenesten gratis i 30 dager!

Sett opp gode budsjetter fra start

Du kan ikke drive en vellykket bedrift uten gode budsjetter. Budsjettene hjelper deg å planlegge fremover i tid, og å sørge for at du har penger til å dekke kostnadene dine.

Det er ikke krav til oppstartskapital når du skal starte enkeltpersonforetak. Likevel kommer du nok til å trenge penger til utstyr, leie av lokaler, regnskapsføring og lignende.

For å finne ut akkurat hvor mye du trenger til å starte eget firma bør du sette opp et oppstartsbudsjett.

Oppstartsbudsjettet tar for seg hvor mye penger du har til å starte bedrift, inkludert eventuelle lån du tar opp, og setter det opp mot kostnader som leie av lokaler, kontorutstyr, produksjonsutstyr, markedsføring og annet.

Her kan du laste ned en gratis mal til budsjett.

Etter at du har startet bedrift er de to viktigste budsjettene driftsbudsjett og likviditetsbudsjett.

Driftsbudsjettet, ofte kalt resultatbudsjett, viser inntekter og kostnader for et helt år.

Vær litt forsiktig når du setter opp budsjettet: Det er som regel lurt å regne med litt mindre inntekt og litt flere kostnader enn forventet.

Du bør også periodisere budsjettet, slik at du ser om du har høyere kostnader enn inntekter i perioder og må justere for det.

Du setter opp inntekter basert på prisen du regnet deg frem til tidligere, deretter variable kostnader, slik som råmateriale og transportkostnader.

Når du setter opp slike indirekte kostnader må du huske på:

- alt relatert til kontor, slik som leie, strøm, renhold, kommunale avgifter, utstyr, telefon og internett

- forsikringer

- avskrivninger (det vil si å fordele kostnaden av dyrt utstyr over årene det skal brukes)

- kostnader i forbindelse med regnskap og administrasjon

- markedsføring

- kurs

- reisekostnader

- lønn og arbeidsgiveravgift, hvis du har ansatte

Til slutt tar du med renteinntekter og rentekostnader.

Det vil alltid dukke opp noen uventede kostnader – kanskje trenger firmabilen reparasjoner, du må bytte kontorlokaler eller du leier inn en regnskapsfører. Legg derfor inn litt slingringsmonn for sånne utgifter.

Likviditet er det samme som betalingsevne. Når du har god likviditet er det ikke et problem å betale regningene dine.

Hvis du, for eksempel, har mye kontanter, penger på konto eller et stort varelager vil du som regel ha god likviditet, fordi du raskt kan løse ut penger.

Har du investert penger i eiendom eller utstyr kan det være litt vanskeligere å dekke det du skylder leverandørene.

I et likviditetsbudsjett ser du nøye på innbetalinger og utbetalinger hver måned, og sammenligner hvor mye penger du har ved månedens start og slutt.

Med disse to budsjettene, et driftsbudsjett og et likviditetsbudsjett, ser du altså enkelt om du har nok penger til å dekke kostnadene dine, og om du går med pluss eller minus totalt sett.

Slik setter du opp resultatbudsjett og likviditetsbudsjett.

Markedsfør bedriften din

Selv om du kanskje ikke har satt av så mye penger til markedsføring, er det viktig at du gjør potensielle kunder klar over hva du kan tilby, slik at du får solgt dine varer og tjenester.

I tillegg til å lage en god nettside og registrere virksomheten på Google-kartet og i andre tjenester som gjør at folk enkelt finner deg, kan du eksperimentere med noen markedsføringsaktiviteter.

En av de rimeligste og mest effektive formene for markedsføring er gjennom nyhetsbrev. Studier viser faktisk at for hver tiende krone du bruker på e-postmarkedsføring, vil du i snitt få igjen 400 kroner.

Her er våre beste tips for å lykkes med e-postmarkedsføring:

- Bruk engasjerende overskrifter: Bruk emnefeltet til å overbevise mottakeren om at dette er en e-post den bør lese.

- Vær konsis: De fleste leser nyhetsbrev på mobilen. Sørg for at raskt kommer til poenget, uten alt for mange ord.

- Ha en CTA i topp og bunn: Link til innholdet du vil vise frem både på topp og i bunn av e-posten din.

- Be om tillatelse og lever hva du har lovet: Aldri kjøp e-postlister. Det er ulovlig og vil trolig ikke gi deg noen salg. Dersom du har lovet gode tilbud eller bra innhold, må du sørge for at det er nettopp dette e-postene dine inneholder.

- Vær flink til å segmentere: Ikke alle e-poster bør gå til samtlige kunder. Lag spesifikke tilbud basert på demografiske data (som kjønn, alder og bosted) og interesser (basert på hva du vet om kundene dine).

Hvis du har lyst til å komme i gang med e-postmarkedsføring kan vi anbefale norske Mailmojo.

Støtteordninger for enkeltpersonforetak

Et detaljert oppstartsbudsjett gir deg oversikt over hvor mye penger du trenger til å starte bedrift, og om du bør søke på støtte.

Hvis du trenger støtte kan du ta opp lån i bank, men banker vil som regel kreve en viss egenandel og sikkerhet, for eksempel pant i eiendom.

Du kan også få finansiell støtte til å starte egen bedrift. Det finnes mange forskjellige støtter, for eksempel dagpenger under etablering, kommunal oppstartstøtte og støtte fra Innovasjon Norge.

Husk at hvor penger mye du trenger er avhengig av hvilken bransje du skal starte bedrift i. Starter du kafé, for eksempel, koster det mer enn normalt å starte opp, og du må gjerne drive en stund før du går med overskudd.

Markedsføring kan også koste ekstra, spesielt hvis bedriften din kun eksisterer på nett.

Er du klar for å følge drømmen og starte ditt eget enkeltpersonforetak?

Trenger jeg forretningsmodell og forretningsplan for å starte frima?

Når du skal starte firma er det en god idé å ha både forretningsmodell og forretningsplan.

En forretningsmodell er et dokument som sier hva bedriften din skal gjøre, for hvilken målgruppe, og hvordan du skal selge, levere og få betalt for varene eller tjenestene dine.

Viktigst av alt forklarer modellen hvordan du har tenkt å skape fortjeneste.

Forretningsmodellen skal være et levende dokument, og du bør oppdatere den når ting endrer seg i bedriften din, for eksempel hvis du begynner å selge nye varer eller får nye konkurrenter.

Du kan se eksempel og laste ned en mal for forretningsmodell her.

Forretningsmodellen bruker du til å lage en forretningsplan. Det er et mer detaljert dokument, som inkluderer markedsundersøkelser, budsjett, kartlegging av styrker og svakheter og risikofaktorer for bedriften din.

Du trenger forretningsmodell og forretningsplan hvis du, for eksempel, skal ta opp lån i en bank eller få støtte fra Innovasjon Norge.

Med disse to dokumentene er det også lettere å få øye på fallgruver du ellers ville støtt på senere. Og det er enklere å justere budsjettet eller strategien din helt i oppstarten.

Frister for enkeltpersonforetak

Leveringsfrister for enkeltpersonforetak i 2026

Dette er de generelle fristene som gjelder for alle enkeltpersonforetak. Du kan også krysse av i boksene for å se flere frister for bedriften din.

Januar

-

5 Jan

Levere a-melding.

-

15 Jan

Betale arbeidsgiveravgift og skattetrekk.

Februar

-

1 Feb

Frist for å søke om årlig innlevering av MVA-meldingen.

-

2 Feb

Sende årlig sammendrag til ansatte.

-

5 Feb

Levere a-melding.

-

10 Feb

Levere MVA-melding.

Gratis webinar om MVA-meldingen.

Mars

-

5 Mar

Levere a-melding.

-

10 Mar

Levere årlig innlevering av MVA-melding, hvis du har fått det godkjent.

Slik leverer du.

Gratis webinar om MVA-meldingen. -

17 Mar

Betale forskuddsskatt.

Gratis webinar om skatt for ENK. -

17 Mar

Betale arbeidsgiveravgift og skattetrekk.

April

-

6 Apr

Levere a-melding.

-

10 Apr

Levere MVA-melding.

Slik leverer du.

Gratis webinar om MVA-meldingen. -

10 Apr

Levere årlig MVA-melding hvis du driver med primærnæring (jordbruk, gartneri, skogbruk, fiske eller har husdyr).

Slik leverer du.

Gratis webinar om MVA-meldingen.

Mai

-

5 Mai

Levere a-melding.

-

15 Mai

Betale arbeidsgiveravgift og skattetrekk.

Juni

-

1 Jun

Levere næringsspesifikasjon.

Gratis webinar om næringsspesifikasjon. -

1 Jun

Betale tilleggsforskudd på skatt, hvis det er nødvendig.

-

5 Jun

Levere a-melding.

-

10 Jun

Levere MVA-melding.

Slik leverer du.

Gratis webinar om MVA-meldingen. -

15 Jun

Betale forskuddsskatt.

Gratis webinar om skatt for ENK. -

30 Jun

Signere og datere årsregnskap.

Juli

-

6 Jul

Levere a-melding.

-

15 Jul

Betale arbeidsgiveravgift og skattetrekk.

-

31 Jul

Levere årsregnskap.

August

-

5 Aug

Levere a-melding.

-

31 Aug

Levere MVA-melding.

Gratis webinar om MVA-meldingen.

September

-

7 Sep

Levere a-melding.

-

15 Sep

Betale arbeidsgiveravgift og skattetrekk.

-

15 Sep

Betale forskuddsskatt.

Gratis webinar om skatt for ENK.

Oktober

-

5 Okt

Levere a-melding.

-

12 Okt

Levere MVA-melding.

Gratis webinar om MVA-meldingen.

November

-

5 Nov

Levere a-melding.

-

16 Nov

Betale arbeidsgiveravgift og skattetrekk.

Desember

-

7 Des

Levere a-melding.

-

10 Des

Levere MVA-melding.

Gratis webinar om MVA-meldingen. -

15 Des

Betale forskuddsskatt.

Gratis webinar om skatt for ENK.

I utgangspunktet trenger du som selvstendig næringsdrivende bare å merke deg fristene for skatt, skattemelding (selvangivelse) og næringsspesfikasjon (næringsoppgave) som vi har listet over.

Når du er i gang med å starte firma melder du forventet overskudd ved å endre skattekortet ditt, slik at Skatteetaten kan beregne hvor mye du skal betale i forskuddsskatt. Du får tilsendt betalingsbeløp, kontonummer og KID via Altinn.

Du må levere skattemeldingen innen 31. mai. Hvis du har inntekt under 50 000 kroner holder det at du inkluderer informasjon om bedriften på din egen skattemelding.

Tjener du mer enn 50 000 kroner i året skal du levere næringsspesifikasjonen sammen med skattemeldingen.

Hvis du ser at du har betalt for lite skatt i 2024, kan du betale det som kalles tilleggsforskudd innen 31. mai 2026 for å slippe å betale restskatt med renter på høsten.

MVA-registrert

Hvis du selger noe som er MVA-pliktig må du registrere deg i MVA-registeret så fort du tjener mer enn 50 000 kroner i året.

Da må du legge til merverdiavgift på det du selger. I tillegg må du sende inn det som kalles MVA-melding til myndighetene, hvor du oppgir hvor mye MVA du har betalt på ting du har kjøpt og krevd inn på ting du har solgt.

MVA-meldingen skal som regel leveres annenhver måned. Slik leverer du MVA-meldingen.

Du kan søke om å levere kun én gang i året, så lenge du møter visse krav. Over har vi derfor inkludert alle MVA-fristene.

Regnskapspliktig

Møter du kravene til regnskapsplikt skal du også levere næringsspesifikasjon til Skatteetaten.

Bedriften din har regnskapsplikt hvis du har

- eiendeler verdt mer enn 20 millioner kroner, eller

- ansatte som utgjør mer enn 20 årsverk

Da må du også sette opp og sende inn årsregnskap innen 31. juli hvert år. Det må signeres og dateres senest 30. juni.

Arbeidsgiver

Hvis du har ansatte i enkeltpersonforetaket ditt, må du sende a-melding til myndighetene hver måned, med informasjon om den ansatte, stillingen deres, lønn, arbeidsgiveravgift og skattetrekk. Her må du også ha med eventuelle endringer i ansattforholdet.

Annenhver måned må du betale inn arbeidsgiveravgift og skatten du har trukket på vegne av ansatte.

Hvert år skal du også sende et sammendrag til hver ansatt, med info om lønn, skatt, feriepenger og så videre.

Føre regnskap i enkeltpersonforetak

Har firmaet ditt inntekt over 50 000 kroner i året har du bokføringsplikt. Det vil si at du må føre regnskap etter bokføringsloven, dokumentere inntekter og kostnader og føre alt i et ordentlig oppsett.

Har du inntekt under 50 000 kroner må du fortsatt ha oversikt over inntekter og kostnader og ta vare på dokumentasjonen, slik som kvitteringer, fakturaer og kontrakter. Det kan du velge å gjøre i et regnskapsprogram.

Det er regnskapet som danner grunnlaget for tallene du skal fylle inn i skattemeldingen, næringsspesifikasjonen og MVA-meldingen, og eventuelt årsregnskapet.

Myndigheten kan også be om å få se regnskapet ditt i løpet av året. Det kalles bokettersyn.

Alt du fører i regnskapet skal dokumenteres med bilag, som er en fellesbetegnelse på kvitteringer, kontrakter, fakturaer eller lignende.

En faktura må inneholde

- hvem som er kjøper og selger

- ordet “MVA” og “Foretaksregisteret” etter organisasjonsnummeret til kjøperen og selgeren hvis de registrert i Merverdiavgiftsregisteret og Foretaksregisteret

- hva som er kjøpt og antallet

- fakturanummer, enten maskinelt eller forhåndstrykt

- når og hvor varen eller tjenesten ble levert

- hvor mye varen eller tjenesten kostet og betalingsfristen

- merverdiavgift, både sats og beløp

- fakturadato

Det som regnes som primærdokumentasjon, altså det som viser hva du har kjøpt og solgt, må oppbevares i fem år. Alt som regnes som sekundærdokumentasjon (kontrakter, timelister og lignende) må oppbevares i minst tre og et halvt år.

Jobber du innen bygg- og anleggsbransjen eller driver bank må du oppbevare all dokumentasjonen i ti år.

Du kan oppbevare bilagene i papirform eller i elektronisk format, det viktigste er at de er komplette og leselige.

Fysiske dokumenter må sikres for tyveri, brann og vannskader. Bruker du elektronisk format må du ha en sikkerhetskopi. Det lureste er derfor å oppbevare bilagene i elektronisk format.

Vi anbefaler også å sette opp en egen bankkonto for enkeltpersonforetaket ditt slik at du enkelt skiller mellom økonomien til bedriften din og økonomien din.

Det er mye kjappere å ta bankavstemming, altså å sammenligne hva som er registrert i banken og i regnskapet, hvis du slipper å skille ut private kjøp og overføringer fra bankutskriften. Det er også mye enklere for deg som innehaver av et ENK å ha kontroll på økonomien med adskilte bankkontoer.

Å ta bankavstemming er bare et av tipsene til gode regnskapsrutiner. Følger du disse anbefalingene kan du spare mye tid!

Les mer om å føre regnskap i enkeltpersonforetak.

Vi anbefaler også å bruke et godt regnskapsprogram. Du kan bruke et regneark, for eksempel i Excel, hvis du har færre enn 600 bilag i året, men da må du ofte kunne litt mer om å føre regnskap.

Du får mer hjelp av et regnskapsprogram, og i mange av programmene får du med nyttige funksjoner som sparer deg mye tid.

Les mer om forskjellen på regnskapsmal i Excel og regnskapsprogram.

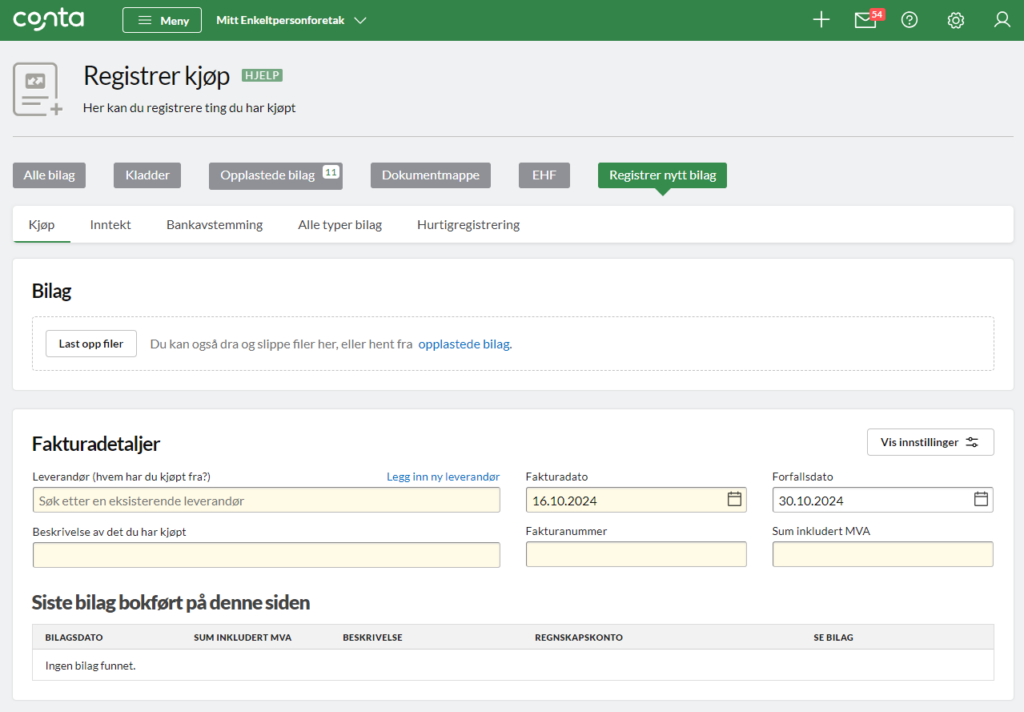

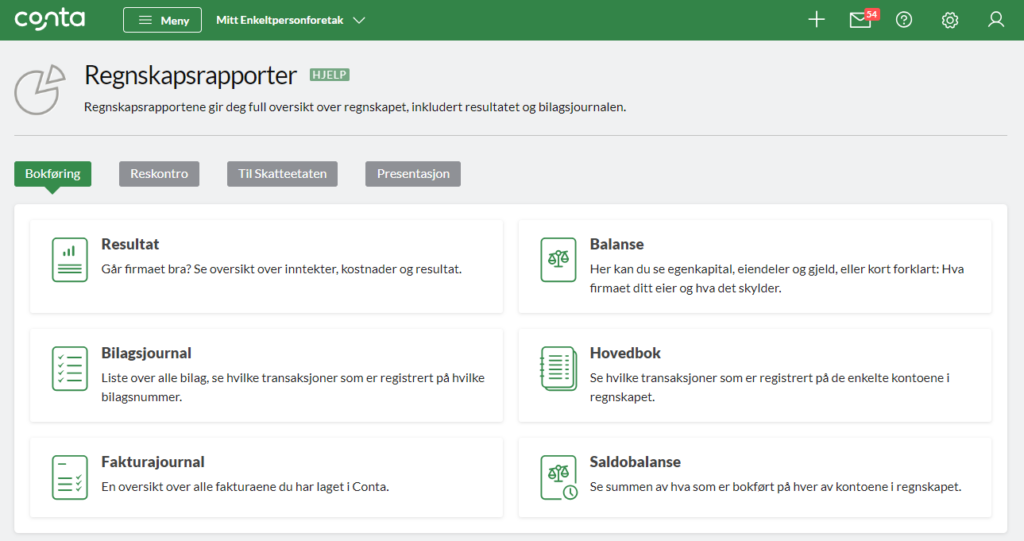

Med regnskapsprogrammet til Conta kan du føre regnskap uansett erfaringsnivå. Du kan prøve det helt gratis i 30 dager.

Programmet har gode veivisere som hjelper deg å føre riktig:

Smart gjenkjenning fyller ut flere av feltene for deg så fort du laster opp et bilde av bilaget ditt.

Du kan også bruke den gratis kvitteringsappen til Conta til å sende bilde av kvitteringene rett til regnskapsprogrammet slik at det ligger klart til du skal bokføre.

Du får i tillegg med ferdig utfylt MVA-melding og alle rapportene du trenger ligger rett ved fingerspissene:

Hvis du ikke har erfaring eller interesse av å føre regnskapet selv kan du sette bort arbeidet. I Conta kan du finne en regnskapsfører til å hjelpe deg, og du velger om de skal ta seg av hele eller deler av regnskapet for deg.

Du har selvfølgelig fortsatt tilgang til all informasjonen selv, til samme lave prisen.

Slik fungerer Conta sitt regnskapsprogram.

Periodisere og avskrive

Hvert år må du gjøre ferdig regnskapet for i fjor slik at du kan sende inn skattemelding og næringsspesifikasjon.

I tillegg til å se over at alt stemmer, må du også periodisere regnskapet ditt slik at kostnader og inntekt havner i riktig år. Det kan være lurt å gjøre det hver måned også, slik at du har bedre oversikt over den økonomiske situasjonen til bedriften din.

Hvis du har eiendeler som koster mer enn 30 000 kroner og skal vare mer enn 3 år må du også avskrive i regnskapet på slutten av året.

Les mer om årsavslutning for enkeltpersonforetak.

Regnskapsplikt og revisjonsplikt

Har du eiendeler verdt mer enn 20 millioner kroner eller ansatte som utgjør mer enn 20 årsverk, har du også regnskapsplikt. Da må du levere årsregnskap til Brønnøysundregistrene hvert år.

Årsregnskapet er offentlig tilgjengelig, slik at myndighetene, banker, investorer, potensielle arbeidstakere og andre kan se hvordan det ligger an med firmaet ditt.

Hvis du møter kravene til regnskapsplikt, og i tillegg har mer enn fem millioner i omsetning og enten balanse over 20 millioner eller mer enn 20 årsverk må du også ha en revisor som ser over årsregnskapet ditt. Svært få ENK har revisjonsplikt.

Skatt og skattemelding

I et enkeltpersonforetak skatter du på alt overskudd. Når du har startet bedrift melder du forventet inntekt til Skatteetaten ved å endre skattekortet. Du får beskjed via Altinn om hvor mye du skal betale i forskuddsskatt.

Årene etter betaler du forskuddsskatt basert på det du tjente året før, med mindre du går inn og gjør endringer i skattekortet.

Du kan beregne skatt med Skatteetatens skattekalkulator. Du skatter basert på den totale inntekten din og høyere inntekt gir som følger høyere sats, men vanligvis skatter næringsdrivende mellom 30-45 prosent.

Forskuddsskatten skal betales det året bedriften tjener pengene. Fristene er

- 15. mars

- 15. juni

- 15. september

- 15. desember

I forkant av fristene sender Skatteetaten deg innbetalingsblanketter med konto og KID-nummer på.

Husk at hvis du betaler for sent forfaller det gjenstående beløpet for hele året. Det er ikke bra for likviditeten til bedriften din.

Les mer om forskuddsskatt for enkeltpersonforetak.

Etter at året er ferdig beregnes den egentlige skatten din ut fra hva du endte opp med å tjene, og da får du penger tilbake hvis du betalte for mye, og må betale restskatt hvis du betalte for lite.

Som innehaver av et enkeltpersonforetak leverer du bare én skattemelding, og overskudd eller underskudd fra enkeltpersonforetaket føres sammen med annen inntekt på skattemeldingen din.

I tillegg må du levere ekstra dokumentasjon basert på hvor mye bedriften tjener:

- Omsetter du for mindre enn 50 000 kroner i året leverer du kun skattemelding.

- Omsetter du for mer enn 50 000 kroner må du levere næringsspesifikasjon sammen med skattemeldingen.

Slik leverer du skattemelding og næringsspesifikasjon med Conta:

Hvor mye trinnskatt og trygdeavgift du skal betale beregnes ut fra personinntekten din, som kombinerer næringsinntekt og eventuell lønnsinntekt med inntekt du får fra fra pensjon, føderåd og livrente.

Du kan beregne skatten din med Skatteetatens skattekalkulator.

Les mer om å drive enkeltpersonforetak ved siden av fast jobb.

Skattefradrag

Som selvstendig næringsdrivende får du ikke minstefradrag på inntekten din slik som en vanlig lønnsmottaker, i stedet kan du få skattefradrag på alle kostnader du har i driften.

Det vil si at du ikke skatter av den delen av overskuddet ditt som har gått med til disse kostnadene.

Eksempler på hva du kan få fradrag for er: bruk av bil, mobil og internett, diett og reise, bevertning av kunder og leverandører og forsikringer.

Har du hjemmekontor kan du få fradrag på skatt på lik linje med leie av kontorlokaler. Du kan få et standardfradrag på 2 128 (2024) kroner per år, eller du kan kreve fradrag for faktiske kostnader.

For regnskapsåret 2025, er standardfradraget 2192 kroner.

Slik beregner du fradrag for hjemmekontor.

Du må dokumentere hver kostnad med faktura, kvittering eller lignende. Og er det ikke tydelig hvordan kjøpet er relatert til bedriften må du også skrive på en forklaring.

I motsetning til aksjeselskap, kan du ikke bruke statens satser for diett og losji hvis du reiser i forbindelse med jobben. Du må derfor spare på alle kvitteringene og kreve fradrag for faktiske reisekostnader.

Les mer om skattefradrag for diett når du reiser.

Du får heller ikke skattefradrag på velferdstiltak så lenge bare du og ektefellen jobber i foretaket. Har du ansatte kan du derimot få fradrag på julebord, trening, feriehytter og lignende.

Driver du ENK ved siden av fast jobb får du minstefradrag på lønnsinntekten din og fradrag for dokumenterte kostnader i enkeltpersonforetaket.

Se fradragsmulighetene i enkeltpersonforetak.

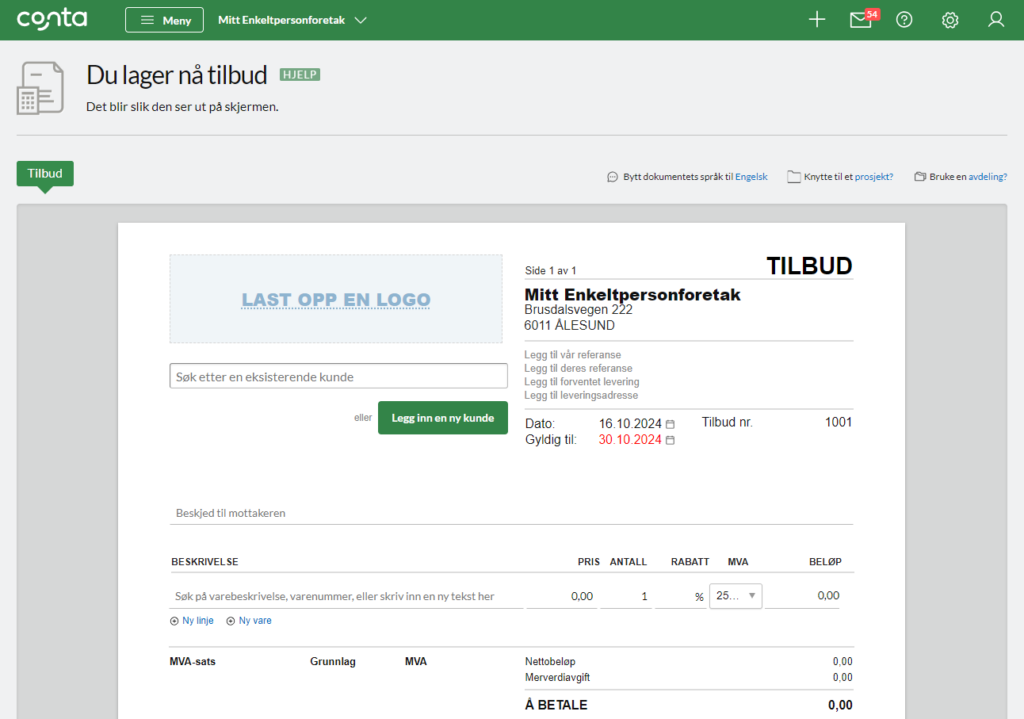

Sende tilbud til kunder

Hvis du tilbyr skreddersydde varer eller tjenester, for eksempel hvis du jobber som konsulent, må du sende tilbud til potensielle kunder.

Skal du bruke tilbudsmal eller eget tilbuds- og ordresystem til å sende tilbudene?

Med et tilbudssystem er det kjapt gjort å lage tilbud og sende til kunden. Det er også lettere å følge opp tilbudet, og du får et profesjonelt design som skiller seg ut.

Med Conta kan du enkelt sende proffe tilbud. Da redigerer du rett i tilbudet og sender det rett til kundens mobil slik at de kan godta det:

Med noen få klikk kan du deretter gjøre om tilbudet til ordre og så til faktura.

Prøv salgsmodulen i Conta gratis i 30 dager.

Tips til tilbudene du sender:

- Skriv beskrivende tekst i tilbudet, slik at du og kunden er enige om hva det dreier seg om.

- Legg deg på et prisnivå som henger sammen med det konkurrentene dine tar.

- Vær tydelig på hva som er rabatt, hvis du tilbyr det til kunden.

- Sjekk teksten og se over logoen før du sender tilbudet.

Flere tips til å sende et godt tilbud.

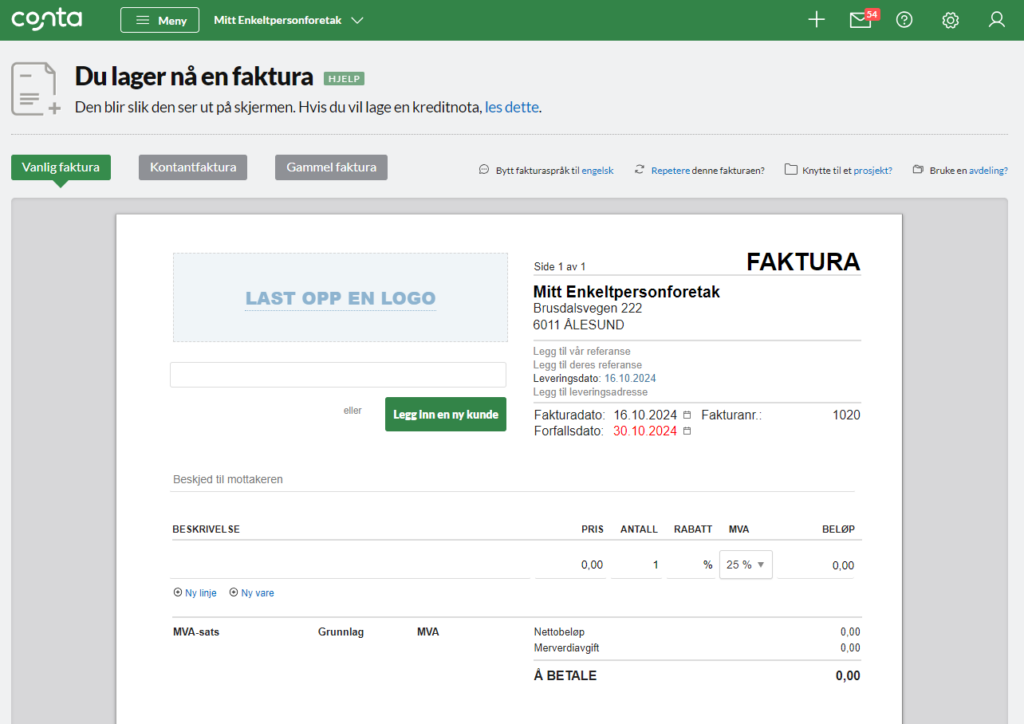

Sende faktura til kunder

Når du skal fakturere kundene dine er det krav til hvordan du lager fakturaen.

Det er faktisk bare to godkjente måter å fakturere på:

- Du kan bruke fakturamal, men fakturaene må trykkes på forhåndsnummererte blanketter.

- Du kan bruke et fakturaprogram slik at hver faktura får et eget nummer.

I teorien kan du altså bruke Word eller Excel, men det er upraktisk siden du da må kjøpe forhåndstrykte blanketter og selv sørge for at du har husket all informasjonen som skal stå på.

Fakturaene må nemlig inneholde

- fakturadatoen

- fakturanummer, enten maskinelt eller forhåndstrykt slik at det ikke kan endres i ettertid

- navnet og organisasjonsnummeret til bedriften din, inkludert ordet «MVA» hvis bedriften er registrert i Merverdiavgiftsregisteret og ordet «Foretaksregistreret» hvis bedriften er registrert i Foretaksregisteret

- kundens navn, adresse eller organisasjonsnummer, i tillegg til ordet «MVA» hvis kunden er en bedrift registrert i MVA-registeret. I tillegg skal det stå «Foretaksregisteret» på hvis kunden er registrert i Foretaksregisteret

- beskrivelse av varen eller tjenesten du har levert

- hvor mange varer eller tjenester det dreier seg om

- hvor og når varen eller tjenesten ble levert

- hva kunden skylder deg

- betalingsfristen

- MVA og MVA-sats, inkludert summering av ulike MVA-satser hver for seg hvis det er aktuelt

Et ordentlig fakturaprogram vil sørge for at dette blir inkludert. Du kan enkelt lage profesjonelle og godkjente fakturaer med fakturaprogrammet til Conta.

Fakturaen du lager i Conta ser ut slik som den gjør når kunden mottar den:

Det er også enkelt å følge opp fakturaer i programmet, med mulighet for å ha KID på fakturaene slik at innbetalinger registreres automatisk.

Du kan også skru på repeterende fakturaer og automatisk oppfølging av forfalte fakturaer slik at du sparer enda mer tid.

Bruker du Conta til å føre regnskap, blir fakturaene og innbetalingene automatisk bokført.

En faktura må sendes senest 30 dager etter at varen eller tjenesten er levert. Men det er like greit å fakturere med en gang. Da kan du få inn penger raskere slik at du kan betale bedriftens regninger.

Se våre 7 fakturatips for ferskinger.

Når bedrifter din enkelt kan betale for seg sier vi gjerne at den har god likviditet, altså betalingsmidler som penger på konto eller kontanter lett tilgjengelig.

Det er noen andre viktige steg du kan ta for å sørge for raskere betaling fra kundene dine:

- Kredittsjekk nye kunder (pass på å få samtykke fra privatpersoner).

- Sett kortere forfallsdato på fakturaene dine, det er helt greit med 10 eller 14 dager, så lenge du ikke har avtalt noe annet med kunden.

- Send faktura på e-post eller som EHF-faktura (elektronisk handelsformat) slik at kunden kan betale deg så fort som mulig.

- Send purring/inkassovarsel så fort betalingsfristen går ut (merk at du ikke kan legge på purregebyr og renter før 14 dager etter fristen).

- Det kan være verdt å droppe purringen og heller sende inkassovarsel. Varselet må sendes minst 14 dager før du kan starte en inkassosak.

Kravia kan hjelpe deg å få inn pengene dine slik at du kan fokusere på den daglige driften og ikke på inkasso.

Les mer om faktura, purring og inkasso i enkeltpersonforetak.

Når må jeg registrere meg i Merverdiavgiftsregisteret?

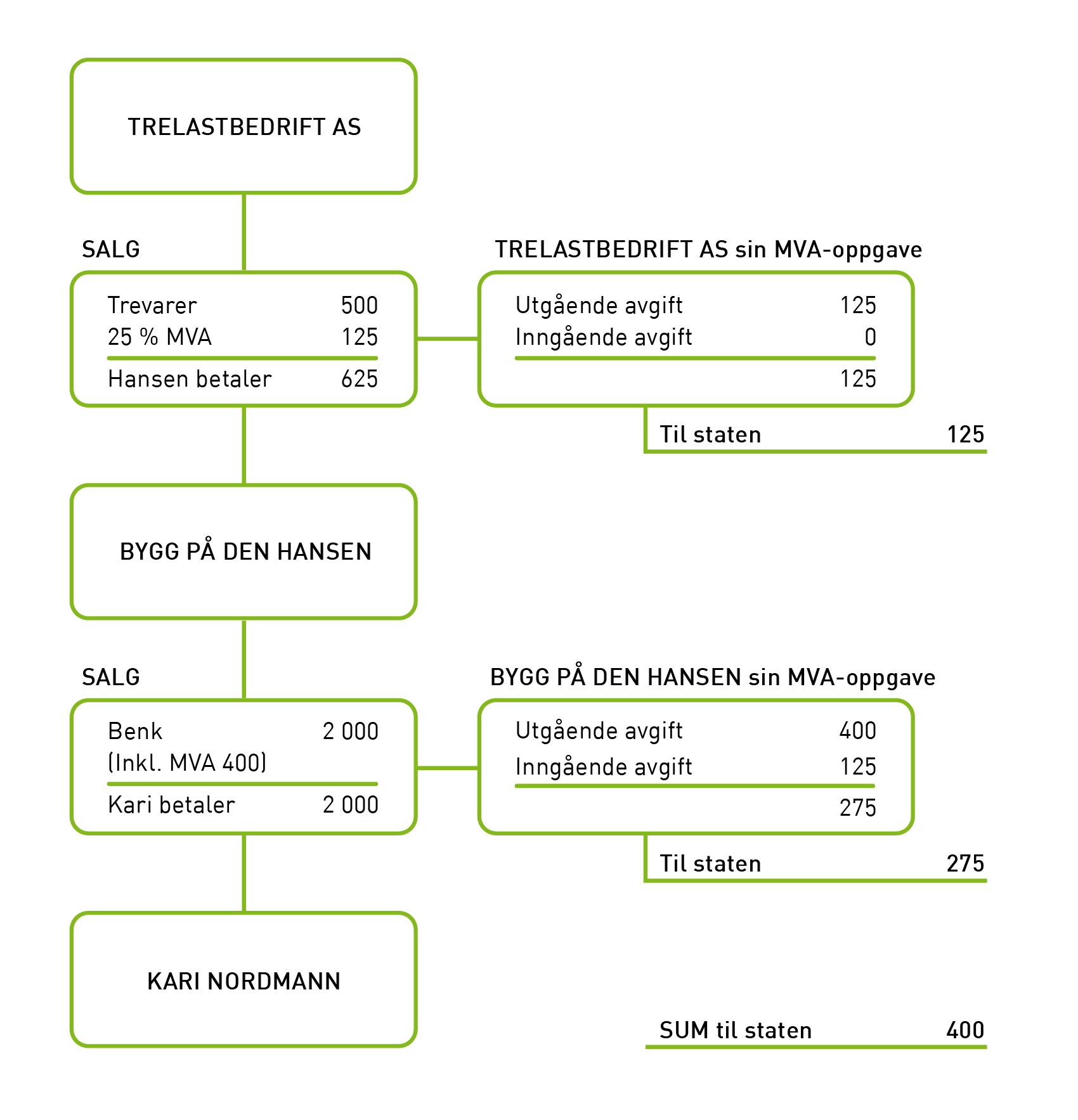

Merverdiavgift (MVA) kan virke skummelt, men det er en avgift du krever inn fra kundene dine og som skal betales videre til staten. Du må legge til MVA på de fleste varer og tjenester du selger.

For å kunne kreve inn MVA må du være registrert i Merverdiavgiftsregisteret.

Du kan registrere deg der så snart du omsetter for mer enn 50 000 kroner i løpet av tolv måneder.

I enkelte tilfeller har du mulighet for å forhåndsregistrere deg. Det gjelder:

- hvis du kommer til å omsette for 50 000 kroner eller mer de første tre ukene av driften, eller

- hvis du har kjøpt varer eller tjenester for 250 000 kroner eller mer, og du senere må beregne og betale MVA på disse

Når du registrerer deg kan du få fradrag på MVA som bedriften har betalt opp til tre år tilbake i tid. Altså den inngående merverdiavgiften som har gått til leverandører når du har kjøpt varer eller tjenester.

Da krysser du av for at du har hatt oppstartskostnader når du registrerer deg. Du må så sende inn en tilleggsoppgave når du leverer den første MVA-meldingen. Du må kunne legge frem dokumentasjon på kostnadene ved kontroll.

Når du registrerer deg er du nødt til å etterfakturere MVA. Du kan ikke registrere deg før du faktisk har passert 50 000 kroner, og du må derfor ettersende MVA på den fakturaen som gjorde at du gikk over grensen.

Det bør du informere kunden om når du sender den originale fakturaen.

Når du er så er registrert, krediterer du fakturaen og lager en ny faktura med MVA. Da sender du både kreditnotaen og den nye fakturaen til kunden.

Når du er registrert krever merverdiavgiftsloven at du spesifiser MVA på fakturaene dine, både satsen og den totale MVA-en som kreves inn.

Bedriften din må også sende inn MVA-melding (også kalt omsetningsoppgave) til staten. Meldingen viser hvor mye MVA bedriften din har krevd inn fra kunder og hvor mye den har betalt til leverandører.

Basert på tallene vil foretaket ditt enten få MVA igjen av staten eller måtte betale mer. Det er fordi bedriften din skal ende opp med å gå i null når det gjelder MVA. Det er forbrukeren som til slutt skal dekke MVA-en.

For de fleste er fristene

- 10. april

- 10. juni

- 31. august

- 10. oktober

- 10. desember

- 10. februar

Du kan søke om å levere MVA-melding én gang i året hvis du har:

- mindre enn én million kroner i omsetning i løpet av tolv måneder

- vært registrert i MVA-registeret i minst ett år, og

- levert MVA-meldingen korrekt utfylt og innen fristen i minst ett år

Da er fristen 10. mars året etter inntektsåret det dreier seg om. Driver du med jordbruk, gartneri, skogbruk, fiske eller har husdyr skal den leveres 10. april.

De fleste varer og tjenester er MVA-pliktige, men noen varer og tjenester er unntatt eller fritatt MVA. Driver du med salg av noe som er unntatt merverdiavgift kan du ikke registrere deg i MVA-registeret.

Et eksempel på unntak er undervisningstjenester. Driver du med undervisning i enkeltpersonforetaket ditt, har du altså ikke lov til å kreve inn MVA, og du kan heller ikke få fradrag på MVA som du betaler til leverandørene dine.

Hvis du selger en vare som er fritatt MVA, må du fortsatt melde deg inn i MVA-registeret hvis du omsetter for mer enn 50 000 kroner i året, og du kan få fradrag på MVA du betaler på innkjøp i bedriften.

Men du skal ikke kreve inn MVA på varer eller tjenester du selger som er fritatt, for eksempel om du selger bøker til forbrukere. Da er satsen 0 prosent. Andre varer og tjenester du selger skal du kreve inn MVA på, så lenge du er registrert i MVA-registeret.

Faller du under 50 000 kroner i omsetning to kalenderår på rad kan du velge å melde deg ut av Merverdiavgiftsregisteret.

Da vil du ikke måtte sende inn MVA-melding til staten og kreve inn MVA av kundene dine, men du kan heller ikke få igjen på MVA du betaler til leverandørene dine.

Mer om merverdiavgift for enkeltpersonforetak.

Sosiale goder i ENK

En av de tingene som er aller mest viktig å tenke på når du skal starte firma, er hvilke sosiale rettigheter du har behov for, eller kan få behov for i fremtiden.

I et enkeltpersonforetak har du ikke muligheten for å ansette deg selv, slik som i et AS. Du har derfor ikke krav på de samme sosiale godene som en arbeidstaker.

Blir du sykmeldt som selvstendig næringsdrivende må du dekke de første 16 dagene av sykdommen selv, på samme måte som et aksjeselskap må dekke disse dagene for sine ansatte.

Du har deretter rett på sykepenger fra dag 17, altså 16 dager etter at du har besøkt lege eller NAV har fått melding om at du ikke er i stand til å jobbe.

Sykepengene du kan få utgjør 75 prosent av den gjennomsnittlige næringsinntekten din de siste tre årene. Har du ikke hatt næringsinntekt i tre år, eller inntekten din nå er veldig ulik fra de tre siste årene kan grunnlaget fastsettes ved skjønn.

Har du hatt lønnsinntekt også, beregnes sykepengene ut fra den samlede nærings- og lønnsinntekten din. Sykepenger beregnes på inntekt opp til 6 ganger folketrygdens grunnbeløp. Inntekt over denne grensen er ikke med i beregningen.

Du kan tegne egne forsikringer med NAV som gir deg bedre sykepengerettigheter.

Foreldrepenger og omsorgspenger beregnes på samme måte som sykepenger. Du har rett på omsorgspenger fra dag 11.

Som selvstendig næringsdrivende har du ikke rett på dagpenger. Men du kan søke om å beholde dagpenger du får på grunn av en tapt stilling mens du etablerer enkeltpersonforetaket ditt.

Pensjon i enkeltpersonforetak

Du får vanlig alderspensjon fra Folketrygden. Du kan regne ut den omtrentlige summen på NAV sin pensjonskalkulator eller se tallene dine ved å logge deg inn på NAV.

I tillegg bør du sette opp en egen innskuddspensjon. Du kan nå spare opp til 7 prosent av næringsinntekt mellom 1 og 12G.

Lønn og ansatte

Du regnes ikke selv som ansatt i enkeltpersonforetaket ditt. Det betyr at du fritt kan ta ut så mye (eller lite) penger du ønsker fra enkeltpersonforetaket ditt, uten å tenke på å kjøre lønn. Dette er en av grunnene til at mange velger å opprette enkeltpersonforetak når de skal starte firma.

Siden du driver enkeltpersonforetak er det ikke sikkert du har tenkt å ansette noen andre heller. Ektefellen din kan jobbe i enkeltpersonforetaket uten å regnes som ansatt, og kan da ta ut en del av overskuddet.

Du kan selvfølgelig likevel velge å ansette noen, men da må du følge reglene for lønn og ansatte.

Som arbeidsgiver må du

- betale ut lønn, trekke skatt, sette av feriepenger og betale arbeidsgiveravgift

- sende inn a-melding hver måned, som gir en oversikt over lønn, stilling, den ansatte, arbeidsgiveravgift og skattetrekk for de ansatte

- ha skriftlig arbeidsavtale med alle ansatte

- tegne yrkesskadeforsikring for alle ansatte

- tegne en tjenestepensjonsordning for alle ansatte

- betale sykepenger de første 16 dagene den ansatte er syk

- sørge for et sikkert arbeidsmiljø, og følge arbeidsmiljøloven

- passe på at arbeidstakere tar ut nok ferie

- gi lønnet eller ulønnet permisjon i forbindelse med fødsel, utdanning og lignende

Det er mange kostnader forbundet med det å ansette noen. Du må regne med at den totale kostnaden blir omtrent årslønn + 40 prosent, eller timelønn + 50 prosent.

I tillegg til kostnadene listet over må du regne med å betale for kurs og opplæring, i tillegg til velferd og sosiale tiltak. Du får også flere kostnader knyttet til leie av lokaler, utstyr og regnskapsføring.

Du må beregne arbeidsgiveravgift på lønn, inkludert feriepengene. Avgiften skal settes av og betales inn annenhver måned.

Satsen ligger som regel på 14,1 prosent, men det kan variere ut fra hvor i landet bedriften ligger.

Se satsen for enkeltpersonforetaket ditt.

Skatten du trekker må settes inn på en egen skattetrekkskonto, og skal betales til staten annenhver måned.

Feriepengene skal utbetales året etter at de er opptjent. Som regel gjøres det i en fast måned, for eksempel juni.

Bruk kalkulatoren vår for å se hva det vil koste å ansette noen:

| Årslønn | |

|---|---|

| Arbeidsgiveravgift av lønn (14,1%) | |

| Feriepenger (12%) | |

| Arbeidsgiveravgift av feriepenger (14,1 %) | |

| Pensjon (2%) | |

| Arbeidsgiveravgift av pensjon (14,1%) | |

| Andre personalkostnader: sykepenger, julegaver o.l. (4%) | |

| Forsikring (per år) | |

| Total årlig kostnad |

Hjelp til å starte firma

Hvis du har spørsmål om å starte egen bedrift kan du ta kontakt med Skatteetaten eller bedriftsveilederne hos Altinn på 800 33 840. Skatteetaten har også kurs for deg som er ny næringsdrivende.

Conta har også et gratis webinar om hvordan starte firma:

Det finnes også innovasjonsnettverk for bedrifter, og mange kommuner har samarbeidsprosjekter der du kan få veiledning til å starte firma.

Du finner info om rådgivning på Innovasjon Norge.

Hvis du bruker regnskapsprogrammet til Conta kan du enkelt invitere en regnskapsfører til å hjelpe deg.

Har du spørsmål om skatt kan du se Skatteetatens Skatte-ABC eller Starthjelp for næringsdrivende.

Er du klar for å komme i gang med det nye enkeltpersonforetaket ditt? Start firma i dag:

Ofte stilte spørsmål

Først må du bestemme deg for om du skal starte ENK eller AS. Enkeltpersonforetak er enkelt å starte og har få krav til administrasjon. Deretter kan du registrere deg på enkeltpersonforetak.no. Så er det bare å sette i gang med å selge varer eller tjenester.

En av de mest populære foretaksformene i Norge, og perfekt for deg som vil livnære deg på det du driver med, eller har en fast jobb ved siden av. Det er færre krav til administrasjon enn i et aksjeselskap, og du trenger som regel ikke levere årsregnskap.

Du kan starte enkeltpersonforetak så lenge du har fylt 18 år, har norsk adresse å registrere bedriften på og har norsk personnummer eller D-nummer.

Det er enkelt, bare fyll ut et kort skjema på enkeltpersonforetak.no. Vi gjør jobben for deg.

Det er mye lettere å starte og drive ENK. Det er færre krav til administrasjon, men ENK er ikke egnet for store investeringer eller mange ansatte.

Navnet må være minst tre bokstaver, og etternavnet ditt må være med. Du kan ikke bruke navn på land, fylke eller kommune, ha med en annen persons navn eller fritt bruke uttrykk som bank, apotek eller lignende. Navnet må ikke forvirre eller ergre.

Det avhenger av den totale inntekten din, men de fleste selvstendig næringsdrivende skatter et sted mellom 30-45 prosent. Du får skattefradrag for alle kostnader i driften, slik som leie av kontor, internett, mobil og bruk av bil.

Alle som omsetter for mer enn 50 000 kroner i året må føre regnskap etter bokføringsloven. Har du under 600 bilag i året kan du bruke et regneark i Excel eller lignende, men et regnskapsprogram er en god investering som hjelper deg på vei.

Du kan ikke selv være ansatt, men det er fullt mulig å ansette andre. Husk at det kan være dyrt å ha ansatte (som regel må du beregne årslønn + 40 prosent for å dekke alle kostnadene), og du må bruke mer tid på administrasjon.