Skatt og forskuddsskatt i enkeltpersonforetak

Enkeltpersonforetak betaler skatt basert på hvor stort overskudd de forventer å få. Skatt betales samme år som pengene tjenes, og kalles derfor forskuddsskatt.

Enkeltpersonforetak betaler skatt basert på hvor stort overskudd de forventer å få. Skatt betales samme år som pengene tjenes, og kalles derfor forskuddsskatt.

Mange kvier seg til å starte egen bedrift fordi de er bekymret for om de greier å holde kontroll på skatten når den ikke lenger blir trukket automatisk av arbeidsgiver. Det er heldigvis ikke så komplisert som mange tror. I denne artikkelen finner du svar på alt du lurer på om skatt for enkeltpersonforetak.

Skille mellom privat og næring?

En av de største forskjellene mellom aksjeselskap og enkeltpersonforetak som bedriftsform, er måten økonomien til bedriften henger sammen med økonomien til eieren av bedriften. I et AS er økonomien til bedriften og eierne totalt adskilt, mens hos ENK er det en litt annen sak.

Som innehaver av enkeltpersonforetak er økonomien til næringen og deg privat den samme:

- ENK og innehaver er samme juridiske enhet og skattesubjekt.

- Du betaler skatt av den totale overskuddet, altså hvor mye du har tjent.

- Du leverer én skattemelding som er felles for innehaver og ENK.

Det betyr at hvis du har en annen jobb ved siden av enkeltpersonforetaket ditt, skal skatten beregnes av totalsummen du får inn fra arbeidsgiver og fra næringsvirksomheten i ENKet.

Så raskt kan du starte ditt eget enkeltpersonforetak:

Enkeltpersonforetak skatt 50 000

Mange tror at inntekt i enkeltpersonforetaket er skattefritt opptil 50 000 kroner i året, men det stemmer ikke. Som enkeltpersonforetak har du ikke frikort, og skal betale skatt fra første krone.

Det er vanlig å forveksle «50 000-kroners-grensen» med omsetningsgrensen for å melde seg inn i MVA-registeret. Har et enkeltpersonforetak mer enn 50 000 kroner i omsetning i løpet av 12 måneder, må det meldes inn i Merverdiavgiftsregisteret og kreve inn og betale MVA, men det har altså ingenting med skatt å gjøre.

Hva er forskuddsskatt?

Når du har et enkeltpersonforetak skal du skatte på hele overskuddet ditt. Skatten skal betales i løpet av det året du tjener pengene. Derfor kalles det forskuddsskatt.

Forskuddsskatten for ENK betales fire ganger i året, innen fristene:

- 15. mars

- 15. juni

- 15. september

- 15. desember

Betale forskuddsskatt

Har du nettopp startet enkeltpersonforetak, må du melde fra til Skatteetaten hvor stort overskudd du regner med å få det første året. Basert på dette beregner de hva du må betale i forskuddsskatt som selvstendig næringsdrivende det første året.

Hvor mye du ender opp med å skatte totalt, avhenger blant annet av den totale inntekten din, men de fleste enkeltpersonforetak skatter mellom 30-45 prosent.

For mange vil det være vanskelig å vite nøyaktig hva inntekten vil bli. Kanskje spesielt det første året som selvstendig næringsdrivende. Sjansen er derfor stor for at du kommer til å få skatt til gode eller må betale restskatt.

Hvis du ser at du kommer til å betale for lite skatt, kan du betale inn tilleggsforskudd. Tilleggsforskuddet kan betales innen 31. mai etter inntektsåret, og gjør at du slipper å betale renter dersom du skulle få restskatt.

LES OGSÅ: Slik kommer du i gang med enkeltpersonforetak.

Fra andre året du driver ENK, vil Skatteetaten bruke skattemeldingen fra fjoråret til å beregne hvor mye du skal betale i forskuddsskatt. Hvis du tror inntekten blir høyere eller lavere enn året før, kan du endre skattekortet ditt i Altinn.

Skatt med enkeltpersonforetak ved siden av fast jobb

Er du ansatt i en bedrift i tillegg til å drive et enkeltpersonforetak, vil du regnes som både arbeidstaker og selvstendig næringsdrivende når det kommer til skatt og skattemelding (selvangivelse).

Når du driver ENK ved siden av en annen jobb, er det summen av inntekten fra arbeidsstedet og enkeltpersonforetaket som avgjør hvor mye du skal betale i skatt. Når du legger inn i skattekortet hvor mye du forventer å tjene hos arbeidsgiver og ENK, avgjør Skatteetaten hvilken skattemetode som er best for deg.

Har du et lite ENK uten så mye inntekt, vil du trolig bare få høyere skatteprosent hos arbeidsgiveren din. Andre vil få anbefalt å dele det opp. Da vil arbeidsgiveren din trekke skatt basert på skattekortet ditt, mens du selv må huske å betale forskuddsskatt for næringsvirksomheten.

Les mer om å starte enkeltpersonforetak ved siden av fast jobb.

Hvordan begynner jeg å betale skatt for enkeltpersonforetak?

Som vi har forklart tidligere: Etter at du har opprettet egen bedrift, må du selv melde fra til myndighetene om at du skal betale forskuddsskatt. Det er du selv som beregner forskuddsskatten og melder fra hva du skal betale. Det gjør du ved å logge inn på Skatteetaten og endre skattekortet ditt.

Fyll ut feltene «Overskudd annen næring» og «Personinntekt fra jordbruk, reindrift, skifter og annen næring». I de aller fleste tilfeller skal beløpet i disse to feltene være like.

Det kan være forskjell på tallene til “Overskudd annen næring” og “Personinntekt fra jordbruk, reindrift, skifter og annen næring” siden du i noen tilfeller kan få fradrag på personinntekten, men så lenge du ikke selv vet om noen grunn til at personinntekten skal være lavere anbefaler vi bare at du bruker samme sum.

Når Skatteetaten mottar endringene i skattekortet ditt, vil de beregne forskuddsskatt og sende deg info om sum, KID og kontonummer via innboksen din i Altinn.

Hvis du regner med å gå med underskudd det første året, for eksempel hvis du kjøper masse utstyr, skal du ikke logge inn for å endre skattekortet ditt, men heller føre underskuddet når du leverer skattemeldingen.

Neste år vil skattebeløpet beregnes basert på hva enkeltpersonforetaket ditt tjente i fjor. Du kan alltids logge deg inn på Skatteetaten sine sider for å endre forskuddsskatten hvis du ser at du kommer til å tjene mer eller mindre enn i fjor.

Du kan også se et av webinarene våre og lære mer om skatt og forskuddsskatt i enkeltpersonforetak:

Conta arrangerer gratis webinar for enkeltpersonforetak hver uke. Meld deg på her.

Hvordan betale forskuddsskatt for enkeltpersonforetak

Når du har meldt inn på skattekortet ditt at du kommer til å ha næringsinntekt, får du melding i Altinn i forkant av betalingsfristene. Der står det hvor mye forskuddsskatt du skal betale og hvilken konto du skal betale til.

Forskuddsskatt terminer

Forskuddsskatten for selvstendig næringsdrivende skal betales i fire like store bolker i løpet av året. Fristene er:

- 15. mars

- 15. juni

- 15. september

- 15. desember

Merk at hvis du går glipp av en frist forfaller forskuddsskatten for resten av året med en gang. Det vil si at hvis du ikke rekker fristen 15. mars, forfaller også beløpet for juni, september og desember.

Å betale hele forskuddsskatten i mars kan bli et problem siden du gjerne ikke har tjent opp pengene du skal skatte av. Derfor er det viktig å betale innen fristene.

Leveringsfrister for enkeltpersonforetak i 2026

Dette er de generelle fristene som gjelder for alle enkeltpersonforetak. Du kan også krysse av i boksene for å se flere frister for bedriften din.

Januar

-

5 Jan

Levere a-melding.

-

15 Jan

Betale arbeidsgiveravgift og skattetrekk.

Februar

-

1 Feb

Frist for å søke om årlig innlevering av MVA-meldingen.

-

2 Feb

Sende årlig sammendrag til ansatte.

-

5 Feb

Levere a-melding.

-

10 Feb

Levere MVA-melding.

Gratis webinar om MVA-meldingen.

Mars

-

5 Mar

Levere a-melding.

-

10 Mar

Levere årlig innlevering av MVA-melding, hvis du har fått det godkjent.

Slik leverer du.

Gratis webinar om MVA-meldingen. -

17 Mar

Betale forskuddsskatt.

Gratis webinar om skatt for ENK. -

17 Mar

Betale arbeidsgiveravgift og skattetrekk.

April

-

6 Apr

Levere a-melding.

-

10 Apr

Levere MVA-melding.

Slik leverer du.

Gratis webinar om MVA-meldingen. -

10 Apr

Levere årlig MVA-melding hvis du driver med primærnæring (jordbruk, gartneri, skogbruk, fiske eller har husdyr).

Slik leverer du.

Gratis webinar om MVA-meldingen.

Mai

-

5 Mai

Levere a-melding.

-

15 Mai

Betale arbeidsgiveravgift og skattetrekk.

Juni

-

1 Jun

Levere næringsspesifikasjon.

Gratis webinar om næringsspesifikasjon. -

1 Jun

Betale tilleggsforskudd på skatt, hvis det er nødvendig.

-

5 Jun

Levere a-melding.

-

10 Jun

Levere MVA-melding.

Slik leverer du.

Gratis webinar om MVA-meldingen. -

15 Jun

Betale forskuddsskatt.

Gratis webinar om skatt for ENK. -

30 Jun

Signere og datere årsregnskap.

Juli

-

6 Jul

Levere a-melding.

-

15 Jul

Betale arbeidsgiveravgift og skattetrekk.

-

31 Jul

Levere årsregnskap.

August

-

5 Aug

Levere a-melding.

-

31 Aug

Levere MVA-melding.

Gratis webinar om MVA-meldingen.

September

-

7 Sep

Levere a-melding.

-

15 Sep

Betale arbeidsgiveravgift og skattetrekk.

-

15 Sep

Betale forskuddsskatt.

Gratis webinar om skatt for ENK.

Oktober

-

5 Okt

Levere a-melding.

-

12 Okt

Levere MVA-melding.

Gratis webinar om MVA-meldingen.

November

-

5 Nov

Levere a-melding.

-

16 Nov

Betale arbeidsgiveravgift og skattetrekk.

Desember

-

7 Des

Levere a-melding.

-

10 Des

Levere MVA-melding.

Gratis webinar om MVA-meldingen. -

15 Des

Betale forskuddsskatt.

Gratis webinar om skatt for ENK.

Les også: 6 1/2 tips til god likviditet i bedriften din.

Endre forskuddsskatt

Du kan endre forskuddsskatten i løpet av året hvis du tjener mer eller mindre enn du forventet. Det gjør du ved å logge inn på Skatteetaten og endre beløpene i skattekortet ditt.

Justerer du det 10. mars, for eksempel, må du fortsatt betale det tidligere fastsatte beløpet 15. mars, men beløpet for neste termin vil justeres. Ender du opp med å betale for mye i det store og hele får du penger igjen når skatteoppgjøret kommer, som vanlig.

Hvis du finner ut at du har skattet for lite i 2024, kan du betale det som kalles tilleggsforskudd innen 31. mai 2025, for å slippe restskatt som har renter lagt på.

For å betale tilleggsforskudd generer du et KID-nummer på Skatteetaten sine sider. Der finner du også kontonummeret du skal betale til.

Eller så er fristen for å betale restskatt med renter avhengig av når du får skatteoppgjøret, vanligvis er en gang mellom august og oktober.

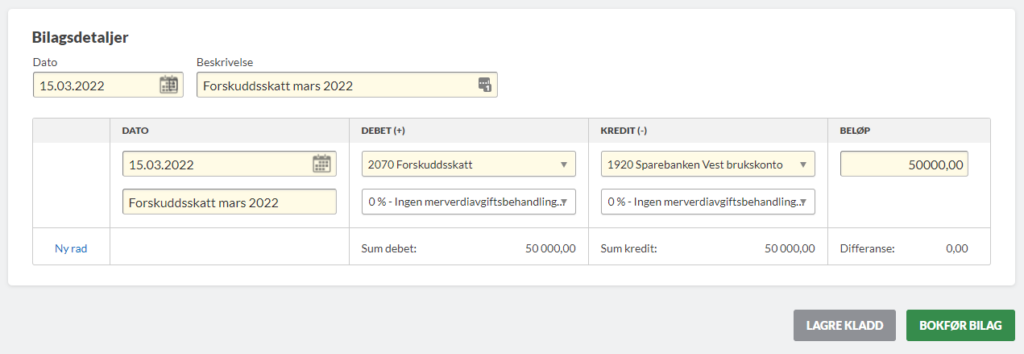

Bokføre betaling av forskuddsskatt

Hvis du har en egen bankkonto for bedriften, må du føre betaling av forskuddsskatt i regnskapet ditt. I Conta går du til BILAG > REGISTRERE NYTT BILAG > REGISTRERE BILAG. Du fører forskuddsskatt slik:

+ 2070 Forskuddsskatt

– 1920 Brukskonto

Grunnen til at det gjøres slik er fordi den betalte forskuddsskatten på slutten av året stilles opp mot de opptjente pengene til bedriften. Opptjente penger, egenkapital, er ført som minus på konto 2050 siden det er penger bedriften skylder til innehaveren. Forskuddsskatten som da er i pluss er med på å redusere de opptjente pengene til bedriften.

Har du spørsmål om regnskap? Sjekk ut den ultimate guiden til regnskapsføring.

Med regnskapsprogrammet til Conta kan du enkelt føre regnskapet selv. Du kan også finne en autorisert regnskapsfører til å hjelpe deg med hele eller deler av regnskapsføringen.

Så enkelt er det å fakturere og føre regnskap i Conta:

Dette må du sende inn til myndighetene

Året etter inntektsåret må du avslutte regnskapet og levere en personlig skattemelding med info om hvor mye du faktisk tjente. I tillegg skal du levere næringsspesifikasjon (tidligere Næringsoppgave 1 og vedlegg).

Slik avslutter du regnskapet for året.

La oss se litt nærmere på skattemelding og næringsspesfikasjon:

Skattemelding for enkeltpersonforetak

Når du driver enkeltpersonforetak, er skattemeldingen akkurat den samme som den personlige skattemeldingen din. Siden du og ENKet er samme juridiske enhet, har dere også felles økonomi. Derfor leverer du kun én skattemelding selv om du driver enkeltpersonforetak.

Du får skattemeldingen i Altinn mellom midten av mars og begynnelsen av april. Her står all skatteinformasjon om deg som privatperson.

Les også: Alt du bør vite om skattemelding for enkeltpersonforetak.

Fordeling mellom ektefeller i enkeltpersonforetak

Som innehaver av et enkeltpersonforetak har du ikke muligheten til å ansette deg selv. Det gjelder også hvis du har en ektefelle som jobber i foretaket.

I stedet skal foretakets overskudd/underskudd fordeles dere imellom når dere leverer deres personlige skattemeldinger. Fordelingen må være basert på hvor mye hver av dere har jobbet.

Les også: Kan jeg ha ansatte i et enkeltpersonforetak?

Næringsspesifikasjon for enkeltpersonforetak

I tillegg til å sende inn skattemeldingen, skal du levere en næringsspesifikasjon som presiserer inntekter og kostnader knyttet til selve næringsvirksomheten.

Fra og med 2023, kan alle ENK levere en ny type skattemelding med en næringsspesifikasjon. Denne skal gjøre utfylling og innlevering enda enklere for deg som driver egen bedrift. Les mer om den nye skattemeldingen.

Den enkleste måten å levere næringsspesifikasjon, er å levere den fra regnskapsprogrammet ditt. I regnskapsprogrammet til Conta lages automatisk i Conta.

Når du har sett over rapporten, kan du sende den direkte inn til Altinn.

Så enkelt er det å levere næringsspesifikasjon fra Conta:

Når du har levert skattemelding og næringsspesifikasjon, vil du få et skatteoppgjør som forteller om du har skatt til gode eller om du må betale restskatt. Skatteoppgjøret for enkeltpersonforetak kommer normalt mellom august og oktober.

Du får enten utbetalt på kontoen du har oppgitt i skattemeldingen, eller en faktura på restskatten. Både restskatt og skatt til gode må bokføres i regnskapet. Slik bokfører du skatteoppgjør.

Hvor mye kan man tjene skattefritt enkeltpersonforetak?

Du kan ikke tjene penger skattefritt i enkeltpersonforetak (eller noen andre selskapsformer).

For å betale skatt på inntekter i enkeltpersonforetak med mindre enn 50 000 kroner i omsetning må du legge inn dine totale inntekter og kostnader for selskapet i feltet næringsspesifikasjon.

Husk skattefradragene

Husk at du kan få skattefradrag på de aller fleste andre kostnadene du har i bedriften, slik som bruk av bil, mobilabonnement og bredbånd og hjemmekontor.

Skattefradrag betyr at du kan trekke fra utgifter og betale skatt kun av overskuddet i enkeltpersonforetaket. Enkeltpersonforetak betaler altså mindre skatt når de kjøper ting til bedriften!

Når du bokfører kostnader i regnskapet, tas de automatisk med i næringsoppgaven og du får fradrag. Det er ikke noe verre enn det!

Det føres på kostnadskontoer i regnskapet, altså konto som starter på 4-8, og veies opp mot inntekten din for å redusere det skattepliktige beløpet til bedriften.

Se oversikten over skattefradrag i enkeltpersonforetak.

Ofte stilte spørsmål

Forskuddsskatt betales fast fire ganger i året når du har enkeltpersonforetak. Tilleggsforskudd betales i tillegg til den ordinære forskuddsskatten, hvis du ser du har betalt for lite skatt. Fristen er 31. mai året etter opptjeningen.

Hvis du ikke betaler forskuddsskatten for enkeltpersonforetak, forfaller de neste fristene også. Det betyr at du må betale all skatten som restskatt året etter opptjeningen. Forsinkelsesrenter kommer i tillegg.

For mange kan dette bli en veldig stor regning, og det lønner seg å betale innen hver frist.

Nei, når du driver næringsvirksomhet skal du skatte med en gang du har overskudd.

Bedrifter betaler skatt på forskudd for å redusere risikoen for skatteunndragelse. Slik sikrer myndighetene at skatten er betalt inn før skatteoppgjøret.

Hvis det ikke er sannsynlig at du kommer til å ha noen skattepliktig inntekt fra enkeltpersonforetaket ditt, kan du slippe å betale forskuddsskatten.